Респект! Заморочился, прочитал - муть. Причём не просто муть, а крайне мутная муть. Я на рынке не один и возможно то, что намазал Бакш и имеет смысловую нагрузку, но видимо я не смог настолько глубоко погрузиться в материал. Если логика есть, то она спрятана где-то на самом дне этого информационного нагромождения.

Глава из книги Константина Бакшта «Богатство и свобода: как построить благосостояние своими руками»

Представляем вашему вниманию одну из глав новой книги Константина Бакшта «Богатство и свобода: как построить благосостояние своими руками».

Часть 4 - Абсолютное финансовое зло.

Сколько людей в России занимается инвестициями?

Очень немногие. Мало кто из россиян даже направленно использует банковские вклады и депозиты, чтобы откладывать и накапливать деньги. По данным исследования, проведенного ЦБ РФ в 2013 году, их доля – всего 4%. По другим, чуть более оптимистичным цифрам, только у 9,9% россиян есть банковские вклады. А ведь это – тот стартовый уровень, «нулевой этап», без прохождения которого невозможно стать инвестором!

А по данным Всемирного банка, еще «чуть более оптимистичным»,

«…В сентябре 2009 года представитель Всемирного банка Сью Ратледж заявила, что более половины жителей России полагают, что не обладают финансовой грамотностью, а более 40 процентов россиян не имеют доступа к финансовым услугам. Только 16 процентов российских граждан имеют банковские счета и менее процента занимаются инвестициями» - http://lenta.ru/articles/2010/03/22/obrazovanie/

С последним выводом нельзя не согласиться. Российская экономика предоставляет широкий спектр привлекательных инвестиционных возможностей с высокой доходностью. Доходность инвестиций в России – одна из самых высоких в мире. И, несмотря на это, менее 1% россиян пользуются этими исключительно привлекательными возможностями! Так что на данный момент, если Вы серьезно займетесь инвестициями – Вы очень быстро окажетесь в крайне узком круге весьма привилегированных людей.

Являются ли инвестицией банковские вклады и депозиты?

НЕТ. Банковские вклады и депозиты можно использовать для того, чтобы хранить на них Ваш капитал финансовой защиты. Также вклады и депозиты можно (и нужно) использовать для того, чтобы аккумулировать на них капитал, который Вы впоследствии будете направлять на инвестиции. Лично я предпочитаю один вид вкладов, который мне нравится из-за удобства его использования. Это - вклады с возможностью свободного довнесения и снятия средств (при условии, что неснижаемый остаток остается неприкосновенным весь срок действия вклада). Проценты начисляются на реальный остаток. На таких вкладах удобно аккумулировать средства до того, как направлять их на инвестиции. А пока Вы накапливаете средства на вкладе - на них еще и начисляются проценты... Плюс, гарантия на вклады размером до 1,4 млн.руб. на одного вкладчика в одном банке, входящем в систему АСВ, предоставляется Агентством по страхованию вкладов (по состоянию на 2015 год).

Однако сами по себе вклады и депозиты не являются инвестиционным инструментом. Если Ваши средства будут длительное время находиться на банковском депозите, следует ожидать, что они будут постепенно обесцениваться, а их покупательная способность – снижаться. Поскольку банки никогда не предоставляют проценты по вкладам выше, чем инфляция. В лучшем случае (и только в некоторые годы) проценты по вкладам более-менее компенсируют инфляцию. А все остальное время инфляция обгоняет проценты по вкладам. И Ваши деньги, лежащие на вкладе, обесцениваются. Происходит это потому, что банки всего лишь заинтересовывают Вас процентами по вкладам и сопутствующим сервисом, чтобы Вы приносили к ним свои деньги и размещали их в банке. Вместо того, чтобы держать их дома в тумбочке. Цель банков – не заработать деньги Вам, а заработать деньги себе, используя для этого Ваши деньги. Чем они с успехом и занимаются.

Сравним банковский вклад с принадлежащей Вам квартирой, которую Вы сдаете в аренду. Чистая рентная доходность от такой квартиры может составлять 4-5% годовых в регионах и 5-6% годовых в Москве. Казалось бы, Вы легко можете найти банковский вклад (депозит) с более привлекательными условиями. Однако владелец квартиры получает дополнительный доход в виде прироста стоимости метров. В последние годы это в среднем 10% годовых (а раньше было и 15%, и 20%). Вдобавок владелец квартиры автоматически защищен от инфляции. Ведь что такое инфляция? Это потеря стоимости денег. А когда деньги теряют в стоимости, растет стоимость того, что на эти деньги можно купить. В кризис стоимость квадратных метров жилья на некоторое время замирает. Но через несколько лет прирост стоимости метров компенсирует инфляцию за кризисные и пост-кризисные годы. Плюс возможен некоторый прирост стоимости сверх этого.

Таким образом, владелец квартиры получает 4-6% рентного дохода. И может рассчитывать на итоговую доходность инвестиции (после продажи квартиры) на уровне 14-16% годовых. Плюс защита от инфляции. Именно поэтому квартира, сдаваемая в аренду, является полноценным инвестиционным инструментом. В отличие от банковских вкладов и депозитов.

Абсолютное финансовое зло

Несмотря ни на что, банковские вклады и депозиты безусловно нужны, удобны и полезны. Хотя сами по себе они не являются инвестиционным инструментом, мы часто будем использовать их в процессе инвестиций.

Есть значительно худшие способы распорядиться своими средствами. К абсолютному финансовому злу лично я отношу:

- Получение потребительских кредитов, микро-займов, заимствование средств через кредитные карты всех видов (кроме ипотеки).

- Вложение средств в финансовые пирамиды.

Вы скажете, что большинство людей используют потребительские кредиты? А я скажу, что это как раз и доказывает, что большинство людей в финансовом отношении – полные кретины. Люди вообще слабы и несовершенны. Большинство людей не имеет достаточно самодисциплины и силы воли, чтобы жить по средствам. И при этом еще каждый месяц откладывать ощутимую сумму денег. Накапливать эти деньги, чтобы впоследствии совершать запланированные крупные и нужные приобретения. Как соблазнительно вместо этого взять кредит! И уже сегодня купить то, что Вам не по карману. Полбеды, если речь идет об ипотечном кредите. Пока Вы платите проценты по кредиту, квартира хотя бы растет в цене. Но точно так же покупается автомобиль, который Вам не по карману. И который подешевеет минимум на 10%, как только выедет с территории автосалона. А к концу первого года – уже на 20-40%.

Точно так же приобретаются в долг и взаймы очередные гаджеты. Компьютеры, планшеты и сотовые телефоны меняются раз в год, а то и раз в полгода. Причем каждый раз стараются купить самую новую, модную, дорогую модель. При этом предыдущие гаджеты дарятся детям. Или просто лежат где-нибудь на полке, а потом выкидываются. Все средства, которые Вы тратите на приобретение этих гаджетов, обращаются в ноль.

Для сравнения: моему основному рабочему компьютеру уже 8 лет. Microsoft Word на нем по-прежнему отлично работает. Написанные на этом компьютере книги вошли в число самых популярных и продаваемых в российской бизнес литературе.

Как Вы думаете, станете ли Вы в итоге богаче, если будете пользоваться всеми этими потребительскими кредитами? Или станете беднее? Сам факт того, что Вы берете кредиты, никак не увеличивает Ваш годовой доход. Однако с момента, когда Вы взяли потребительский кредит, Вы начинаете платить проценты по этому кредиту (и гасить сам кредит). Если таких кредитов у Вас много, выплата процентов по этим кредитам в течение года составляет существенную часть Вашего дохода. Если на выплаты процентов по Вашим кредитам Вы тратите 10%-20% Вашего годового дохода, Вы становитесь беднее как раз на эту сумму.

Таким образом, использование потребительских кредитов делает Вас беднее. В то время как банки, которые выдают Вам эти кредиты, становятся богаче. Более того: очень скоро Вы можете стать не только беднее, но и по уши в долгах. Многие мои знакомые, молодые парни и девчонки со средними доходами, за пару-тройку лет увеличивали свои долги по потребительским кредитам и кредитным картам до 200-300 тысяч рублей. А некоторые – до 500-600 тысяч. Особенно быстро растут долги, когда человек теряет работу и несколько месяцев сидит без доходов. За это время его долг стремительно увеличивается. Но проблема – не только в этом. Когда этот человек вновь найдет работу, его долги все равно не начинают уменьшаться. Он не гасит потребительские кредиты опережающими темпами, он в лучшем случае начинает своевременно обслуживать кредиты. Год за годом долги растут, растут и растут. Истинная проблема – это дурное обращение с деньгами и стремление жить не по средствам. А потребительские кредиты эту проблему только усугубляют.

Пример: На вечернем мастер-классе у Антона Носика «Офисное рабство. Дауншифтинг. Эмиграция» один из участников начал жаловаться, как он ненавидит свою работу. И как он не может с нее уйти, потому что должен платить кредит за машину. Носик спрашивает его:

- А почему Вы взяли кредит на эту машину?

- Потому что у меня не было столько денег, чтобы купить ее за наличные.

- То есть Вы купили машину, которую не могли себе позволить? И сейчас работаете, мучаетесь, работа Вам не нравится? Тогда почему бы Вам просто не уволиться?

- Ну как же… Если я уволюсь, тогда банк у меня машину заберет!

- То есть если Вы уйдете с работы, которую Вы ненавидите, то банк заберет у Вас машину, которую Вы не можете себе позволить? Отдайте эту машину на ……!

Вдобавок, все начинается с кредитов на более выгодных условиях. Проходит время, платежи по кредитам растут. Нужно занимать еще, чтобы обслуживать эти платежи. А желающих давать все больше и больше займов на более-менее приемлемых условиях почему-то не находится. В итоге вместо целевых кредитов под более низкий процент приходится пользоваться банковскими кредитными картами. У этих кредитных карт много завлекательных условий и опций. Однако итоговая стоимость обслуживания кредитов по этим картам будет значительно выше. И легко может доходить до 40-70% годовых. Чем большая сумма долга по потребительским кредитам на Вас висит – тем хуже условия, на которых Вы можете получить дополнительные потребительские кредиты. Что, в свою очередь, приводит к тому, что общая сумма задолженности растет взрывными темпами.

Пример: Одна моя знакомая – мама-одиночка тридцати с небольшим лет. 8 лет назад она с дочкой переехала из Поволжья в Питер. Родители помогли ей продать квартиру в родном городе и купить квартиру в Питере. Так что она живет в собственной квартире, и это хорошо. Квартира оформлена на ее маму - и это еще лучше. Не очень хорошо то, что за эти годы она постепенно накопила потребительских кредитов на 1 500 000 рублей (!!!) И это без ипотеки – все эти деньги были потрачены только «на жизнь» и на какие-то вещи. При этом у нее далеко не всегда была постоянная работа и стабильные источники дохода. Отдельный вопрос – насколько сошли с ума наши банки, чтобы предоставлять матери-одиночке без постоянного дохода такие займы. Как ей удастся выпутаться из этой ситуации – лично я не представляю. Пожалуй, только воспользовавшись Федеральным законом N 476-ФЗ – о банкротстве физических лиц.

Те, у кого с деньгами совсем тяжело, начинают брать микро-займы. Целевая аудитория таких микро-займов – самая бедная, незащищенная, финансово неграмотная часть населения. Условия этих займов, разумеется, самые грабительские – 1-1.5% в день, а то и выше. Так самые бедные становятся еще беднее быстрее всех.

Лучшее, что Вы можете сделать – никогда не пользоваться никакими потребительскими кредитами (кроме ипотеки) и кредитными картами. Оставьте себе те деньги, которые на предоставлении Вам этих кредитов заработали бы банки. Это реально сделает Вас богаче. Как минимум, нужно жить по средствам, соизмеряя свои затраты с доходами. А если Вы действительно хотите обеспечить себе лучшее финансовое будущее – нужно каждый месяц тратить меньше, чем Вы зарабатываете. И направлять существенную часть своего дохода на накопления и инвестиции. Лучше жить скромно, по средствам, каждый месяц увеличивая свои сбережения и инвестиции, чем пытаться жить красивой жизнью и выпендриваться, будучи по уши в долгах. К тому же у этих выпендрежников, живущих в долг, никогда не будет таких возможностей, как у инвестора, создавшего и нарастившего серьезный капитал. И живущего на небольшую часть процентного дохода с этого капитала.

Еще одна большая глупость, которую Вы можете совершить со своими деньгами в погоне за высокой доходностью – вложить заработанные Вами средства в очередную финансовую пирамиду. Вот примеры рекламы некоторых подобных пирамид:

Обратите внимание: «Кредиторъ» рекламировался даже в Московском метро! Правда, эта «пирамида» уже схлопнулась тогда, когда ее реклама наконец была расклеена в вагонах метрополитена.

Основные признаки финансовой пирамиды:

- Агрессивная, навязчивая реклама (вспомните рекламу АО «МММ»)

- Обещание высоких и очень высоких доходов

- Отсутствие прозрачности: на чем же именно будут зарабатываться эти сверхдоходы. Нет механизма формирования прибыли, не показаны конкретные инвестиционные инструменты, в которые будут вкладываться средства

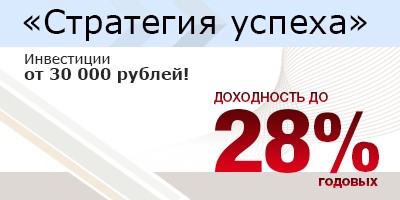

А вот еще одна реклама финансовой пирамиды из московского метро (2015 год):

Обратите внимание: упор в рекламе делается на доходность – до 28% годовых. То есть, реклама обещает высокий, но не сумасшедший доход. Ее целевая аудитория – люди алчные, но не совсем утратившие мозги от алчности. Только вот во что предлагается инвестировать эти средства, чтобы обеспечить такую доходность?

На их сайте http://finbroc.ru/content/investoram.php (ссылка, конечно, может не действовать, когда Вы будете читать эту книгу) предложение расписано более подробно:

«РАЗМЕЩЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ ПОД ВЫСОКИЙ ПРОЦЕНТ

Инвестирование в высоколиквидные отрасли экономики и реальный бизнес

Воспользуйтесь возможностью увеличить Ваш доход!

«Финансовый БрокерЪ» – это индивидуальный подход к каждому клиенту:

Дифференцированные ставки

Гибкие условия выплаты процентов

Возможность продления срока договора

Оформление индивидуального страхового полиса

Дополнительные взносы при долгосрочном займе

Наши телефоны:

+7 (495) 646-83-75 - инвестиционный отдел

+7 (499) 951-17-92 - консультации по общим вопросам

Программа привлечения денежных средств от физических и юридических лиц действует с 01.01.2014 года.

По ранее заключённым договорам до 01.01.2014 года, условия остаются указанные в действующем договоре на момент подписания.

Ответственность компании за нанесение вреда имуществу третьих лиц застрахована в страховой компании ОАО «РОСГОССТРАХ», на страховую сумму 400.000.000 рублей.

ИНВЕСТИЦИОННЫЕ ПРОГРАММЫ

Условия по займам

|

Валюта займа |

Рубли РФ |

|

Минимальная сумма займа |

от 30 000 рублей РФ |

|

Срок займа |

от 3 до 36 месяцев |

|

Процентная ставка |

Дифференцированная (не фиксированная), в зависимости от суммы и срока займа. Размер процентных ставок изложен в Таблице 1,2, |

|

Уплата процентов |

Оплата процентов происходит ежемесячно, ежеквартально, в конце срока, в зависимости от программы инвестирования |

|

Дополнительные взносы |

От 30 000 рублей РФ. |

|

Условия увеличения процентной ставки по договору |

Процентная ставка по договору может быть увеличена: 1. Увеличить срок действия договора на 3 месяца от даты окончания договора 2. Сделать дополнительный взнос |

|

Условия досрочного возврата займа |

Займ может быть возвращен досрочно. Условия Досрочного расторжения договора, зависят от срока фактического пользования займом на момент востребования Вами займа: |

|

Программа лояльности |

а) при пролонгации Договора займа в третий, пятый, седьмой и десятый раз, процентная ставка по займу повышается на 0.5% по отношению к последней, при условии, что величина процентной ставки не превысит 28% или 34,8% годовых (в зависимости от программы инвестирования); б) пенсионерам процентная ставка повышается на 0.8% при сроке займа от 365 дней, при условии, что величина процентной ставки не превысит 28% или 34,8% годовых (в зависимости от программы инвестирования). |

|

Страхование |

Ответственность компании за нанесение вреда имуществу третьих лиц застрахована в страховой компании Росгосстрах на страховую сумму 400 миллионов руб. Компания «Финансовый БрокерЪ» оформляет Индивидуальный страховой полис СК ООО Держава, с помощью которого инвестор получает больше гарантий надёжности. |

ГЛАВНОЕ — ВАША ПРИБЫЛЬ!

«Наша деятельность на протяжении 8 лет направлена на максимальное получение прибыли нашими клиентами,

стабильность и полную поддержку в любых ситуациях»

«Наши сберегательные программы пользуются популярностью довольно давно. Я с гордостью заявляю, что за всю нашу историю работы мы не получили ни одного отрицательного отзыва. Все клиенты, воспользовавшиеся нашими услугами, получили прибыль в строго оговоренные сроки, гарантии вложений и, конечно, особый подход со стороны наших специалистов. Ведь в первую очередь мы работаем для людей.

Более 1 500 человек воспользовались нашими программами и остались довольны. Мы гарантируем безопасность ваших сбережений, в том числе благодаря страхованию. Нам нравится делать подарки, поэтому среди наших постоянных клиентов мы постоянно проводим розыгрыши ценных призов. Каждый мой сотрудник переживает за вас, как за члена собственной семьи и 8 лет успешной работы это только лишний раз подтверждают.

Имеются вопросы? Напишите мне на личную почту yudin_ov@finbroc.ru»

Генеральный директор

ООО «Финансовый БрокерЪ»

Юдин Олег Владимирович

Боже мой, какая лажа, рассчитанная на легковерных (но не совсем уж тупых) лопухов! За счет чего обеспечивается такая волшебная доходность – совершенно непонятно. Конкретных финансовых инструментов не указано. Вкладывай денежки – и через определенный срок, в соответствии с договором, заберешь их с процентами. Закопай свои пять золотых на Поле Чудес в Стране Дураков!

Пример: одна из крупнейших в истории пирамид – афера Бернарда Мэдоффа. Все было оформлено как хэдж-фонд, который отнюдь не обещал сверх-доходов – а всего лишь год за годом демонстрировал доходность на несколько процентов выше, чем у американского фондового рынка. За счет чего обеспечивалась такая доходность, особо не афишировалось (реально доходы обеспечивались за счет поступлений от новых вкладчиков, как это обычно и бывает в финансовых пирамидах). Обратите внимание на этот, казалось бы, небольшой настораживающий фактор: непрозрачность формирования сверх-доходов! Благодаря внешней респектабельности деятельности фонда и демонстрации привлекательных, но отнюдь не чрезмерно высоких доходов афера продолжалась 13 лет.

«Среди потерпевших – более трех миллионов человек и сотни финансовых организаций, которые потеряли свои сбережения на общую сумму более 64,8 млрд».

Источник: http://www.coinside.ru/2014/02/26/top-9-samyh-krupnyh-finansovyh-piramid/

- Вариант: показывается, куда будут вкладываться деньги, чтобы ввести в заблуждение вкладчиков. Но опыт и здравый смысл подсказывают, что заявленная информация не соответствует действительности.

Пример: В рекламе, показанной выше, предлагается размещать сбережения в микро-финансовую организацию под 10% и даже 15% в месяц. То, что такие организации могут предоставлять займы под 1,5% в день – это не новость. Непонятно только – зачем привлекать капитал для такой деятельности у многочисленных частных вкладчиков под столь высокий процент? Ведь 10% в месяц – это 120% годовых! Почему бы не получить вместо этого на нормальных условиях банковский кредит (именно так поступают многие лизинговые компании)? Или почему бы не обратиться к крупным частным инвесторам, которые могли бы разместить значительные суммы под 3-4% в месяц, и были бы довольны? А всю прибыль сверх этого можно было бы оставить себе? Зачем переплачивать 6-8% в месяц за привлеченный капитал? Есть только один вариант, когда это выгодно: в случае, если привлеченные средства просто не планируется возвращать. Ради этого, собственно, и создаются финансовые пирамиды.

Пример: во многих известных в истории финансовых пирамидах деятельность велась вполне официально, с большим размахом. А в основе предприятия находилось акционерное общество, акции которого совершенно официально котировались на бирже. Именно такое акционерное общество, «Миссисипскую Компанию» («Компанию Индий»), основал во Франции в 18 веке шотландский финансист Джон Ло, имевший поддержку на самом высшем (королевском) уровне. Какое-то время акции росли, однако никакой прибыльной торговли с Северной Америкой не велось. Равно как и не извлекались доходы из освоения обширных заокеанских территорий. Получаемые от продажи акций деньги тратились на рекламу, на вздувание курса акций и на роскошную жизнь самого Джона Ло. В итоге через несколько лет, после того как акции компании подорожали в 40 раз, все закончилось так, как и заканчивается со всеми финансовыми пирамидами. Деньги на этом потеряла вся Франция – от торговцев и ремесленников до священников, аристократов и принцев королевской крови.

- Отсутствие реального контроля за тем, как управляющие будут распоряжаться Вашими средствами. Подумайте, что будет легче сделать управляющим: обеспечить тот высокий доход на полученные от Вас средства, который они обещали? Или просто собрать деньги с доверчивых вкладчиков и сбежать с этими деньгами? Если второе – может, не стоит давать им Ваши деньги?

Пример: в российских ПИФах (Паевых инвестиционных фондах) деятельность каждого фонда обеспечивают три разные компании. Одна – управляющая компания фонда – распоряжается, какие ценные бумаги покупать, когда поступают дополнительные средства от пайщиков. И какие продавать, когда часть пайщиков хотят продать свои паи и выйти из фонда. Но сами средства и ценные бумаги ПИФа хранятся не в управляющей компании, а в специализированном депозитарии. А реестр вкладчиков ведет третья компания – специализированный регистратор. Руководство управляющей компании никак не может продать ценные бумаги фонда, получить деньги от этой продажи и сбежать с ними – что и делает ПИФы достаточно надежной инвестицией.

- Для получения высокого дохода Вы сначала должны что-то купить у организаторов финансовой схемы, а потом с большой прибылью продать… им же. При этом на свободном рынке Вы почему-то не можете продать это, тем более – с прибылью.

Пример:

«Муравьиные фермы Вана Фэна

Довольно необычную финансовую пирамиду возвел китайский бизнесмен Ван Фэн. В 1999 году он открыл фирму «Yilishen Tianxi Group of China» и предлагал любому желающему стать инвестором всего за $1500. За эти деньги вкладчики получила коробку с особыми муравьями, которых нужно было кормить и выращивать по специальной инструкции в течении 90 дней. По истечению этого времени приезжали представители компании и забирали насекомых назад, перерабатывая их в афродозиаки или лекарство для лечения артрита. По крайней мере так заявляла компания бедным китайским фермерам.

По истечению каждых 14 месяцев таких вот хлопот, вкладчики получили около $450, что равнялось 32% доходности годовых. Данная пирамида имела успех еще и потому, что Ван Фэн довольно быстро разбогател и сумел раскрутиться в газетах и телевидении. Он даже стал номинантом гос. премии «100 лучших бизнесменов Китая».

Когда оборот компании составил около двух миллиардов долларов, муравьиная схема Вана рухнула, а его самого арестовали и приговорили к смертной казни».

Источник: http://www.coinside.ru/2014/02/26/top-9-samyh-krupnyh-finansovyh-piramid/

Если Вы сомневаетесь, не является ли та инвестиция, которую Вы рассматриваете, финансовой пирамидой – обратитесь к профессиональным финансовым консультантам. Они помогут Вам разобраться в этом.

Похожие материалы:

| Поделиться: |

|

- Блог пользователя Главный редактор

- Войдите или зарегистрируйтесь, чтобы получить возможность отправлять комментарии